Manual de Criterium CIS

Manual de Criterium CIS

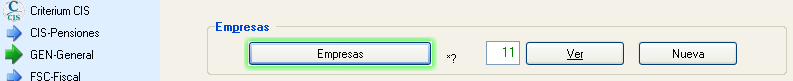

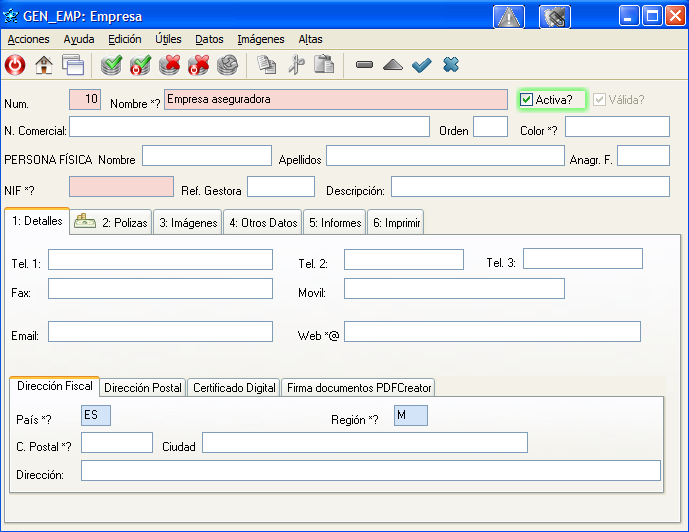

Empresas aseguradoras o gestoras

Empresas aseguradoras o gestoras

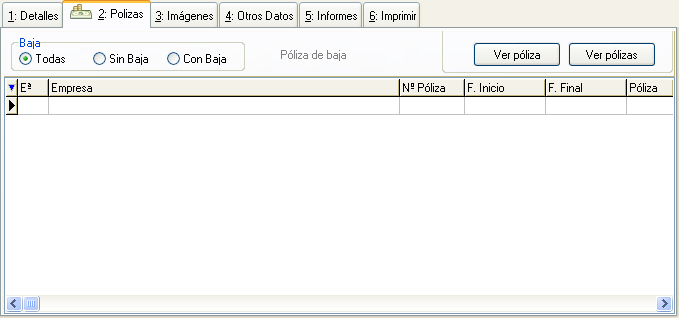

Cuentas de tesorería de pago

Cuentas de tesorería de pago

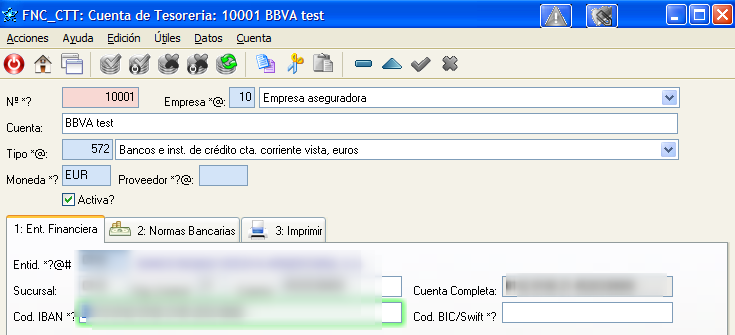

En esta sección daremos de alta las cuentas bancarias de las empresas para utilizarlas a la hora de realizar los pagos a los beneficiarios de las pensiones o rentas.

Las cuentas es preferible introducirlas en formato CCC para facilitar comprobaciones de entidad financiera y dígitos de control. No es necesario introducir el código IBAN, pulsando la tecla Insertar el sistema obtiene el mismo en base a la CCC.

Se mantiene una tabla de referencia de las entidades financieras que operan en España con todos sus datos. Esto hace que sea innecesario indicar el BIC a nivel de cuenta bancaria ya que está en dicha tabla, así como los datos de baja para detectar entidades financieras que han sido absorbidas o han cambiado.

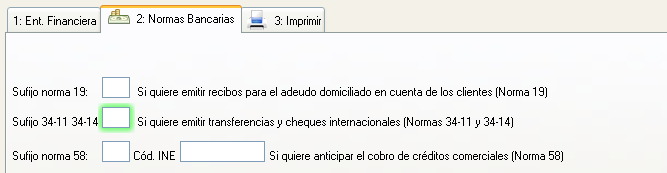

Para realizar los pagos mediante transferencia bancaria según la norma 34.14 es necesario indicar el sufijo para dicha norma.

Entidades financieras de referencia

Entidades financieras de referencia

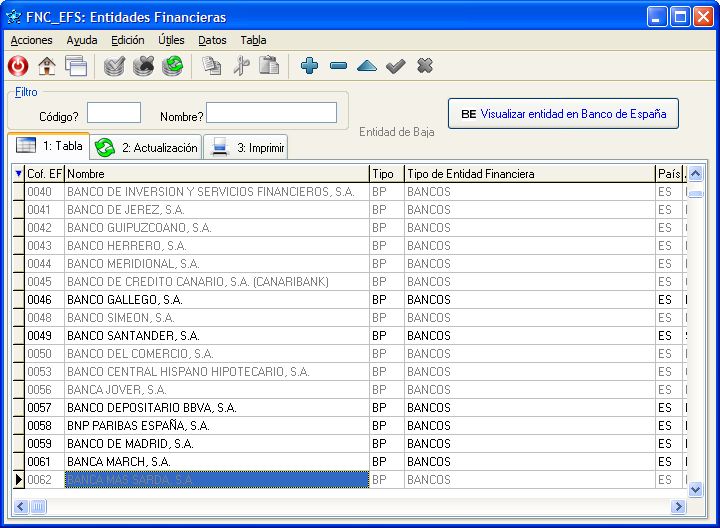

En la sección FNC-Financiero -> Entidades Financieras podemos mantener y actualizar a través del listado de entidades suministradas por el Banco de España.

Cuando se realiza la carga se obtiene la fecha de baja, en base a la misma podemos eliminar la entidades que ya no existen, siempre y cuando no hayan sido utilizadas.

Hay una opción que nos permite visualizar los datos de una entidad en la web del Banco de España: Visualizar entidad en Banco de España

Actualización de entidades financieras que operan en España

El Banco de España mantiene un listado actualizado de las entidades financieras que realizan operaciones en España. Entre los datos suministrados se incluye el BIC, por lo que es importante que actualice el listado de Entidades que hay en Criterium CyP para poder obtener el mismo según el procedimiento anterior.

También puede consultar los datos completos de las entidades en la web del Banco de España pulsando "Control + Insertar" en el código de Entidad.

Para realización la actualización siga los siguientes pasos:

1) Abrir el formulario de gestión de Entidades

Con la tecla "Inicio" desde algún campo que haga referencia a las entidades financieras. También puede abrirse desde la sección FNC-Financiero -> Entidades Financieras

2) Obtener el listado actualizado de entidades desde el banco de España

Hay varios formatos, nosotros necesitamos el de Entidades con Establecimiento en formato xls.

Para evitar problemas con las dobles comillas se pueden hacer dos cosas. Buscar y reemplazar la doble comilla ( " ) por dos comillas simples (''). O eliminar la columna NOMBRE35, la tercera por el final, ya que es la única que utiliza la doble comilla.

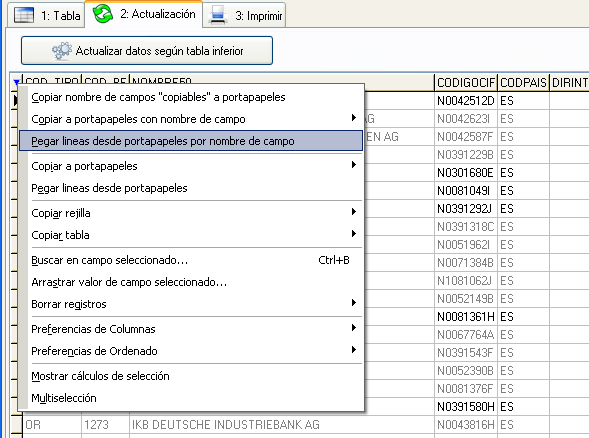

3) Copiar y pegar los datos en Criterium CIS

Seleccionando todo el rango de datos, incluida la cabecera con el nombre de columnas, se copian los datos al portapapeles.

Se pegan en la rejilla que hay en la pestaña de Actualización. Se pulsa en el triángulo azul de la esquina superior-izquierda de la rejilla y se aplica la opción "Pegar líneas desde portapapeles por nombre de campo.

4) Actualizar datos

Pulsamos el botón "Actualizar datos según tabla inferior". Esta opción realiza la siguientes acciones sobre los datos almacenados en Criterium CyP según los datos obtenidos del Banco de España:

- Si la entidad financiera no está dada de baja

- Si la entidad ya existe actualiza la información en caso de cambio

- Si no existe se da de alta

- Si la entidad financiera está dada de baja

- Si no se ha utilizado en ningún registro la entidad la borra

- Si se ha utilizado se asigna la fecha de baja a la entidad

Una vez actualizada esta tabla le resultará muy sencillo hacer la transición a SEPA y al uso generalizado del IBAN y BIC para generar sus archivos de normas bancarias.

Clientes o beneficiarios de pensiones y rentas

Clientes o beneficiarios de pensiones y rentas

Antes de dar de alta una pensión o renta tendrá que dar de alta los beneficiarios de los mismos, los clientes en terminología de Criterium CIS.

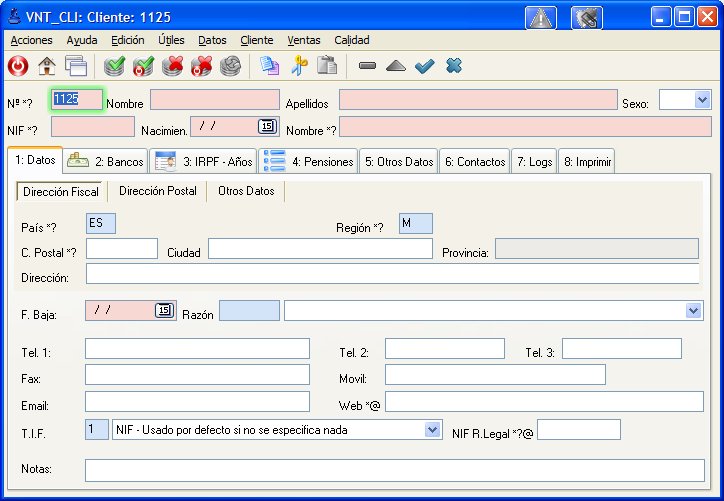

Datos personales y de contacto

Indicamos los datos del beneficiario de la pensión o renta. También indicaremos los datos de contacto del mismo para facilitar el envío de correos electrónicos, las llamadas telefónicas y el envío de correo postal.

Todos estos datos serán utilizados posteriormente en los informes que hagan referencia a ese beneficiario.

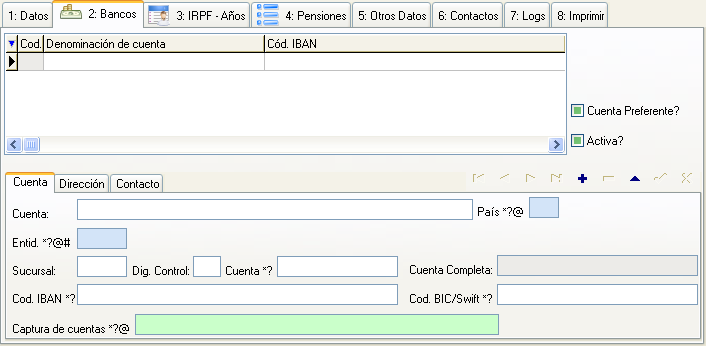

Cuentas bancarias del beneficiario

En esta sección podemos controlar de forma centralizada todas las cuentas bancarias del cliente para que sean utilizadas automáticamente en el pago de pensiones.

Se pueden indicar varias cuentas distintas, será utilizada aquella que esté activa, teniendo preferencia las que están marcadas como preferentes.

El IBAN puede obtenerse a través de la cuenta en formato CCC pulsando la tecla Insertar. También hay un campo que permite la captura inteligente de las cuentas desde el portapapeles. Se limpiaran los caracteres y espacios innecesarios y se detectará automáticamente si se trata de una CCC o IBAN. Rellenándose todos los datos de CCC e IBAN.

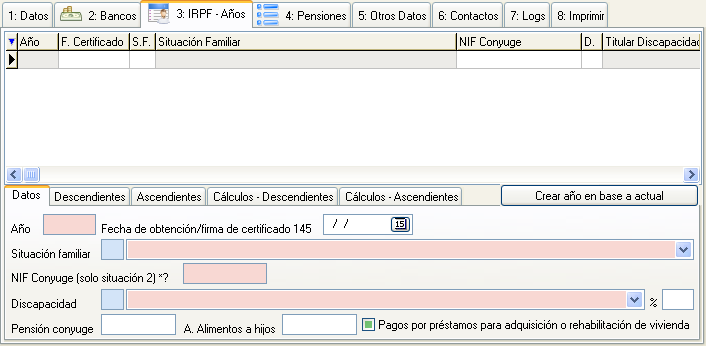

Datos fiscales para IRPF

Estos datos tienen doble funcionalidad, por un lado serán utilizados para estimar el tipo de retención a cuenta del IRPF y para rellenar el modelo 190.

Los datos a rellenar són básicamente los obtenidos desde el modelo 145 Comunicación de datos al pagador: Datos personales, descendientes, ascendientes, etc.

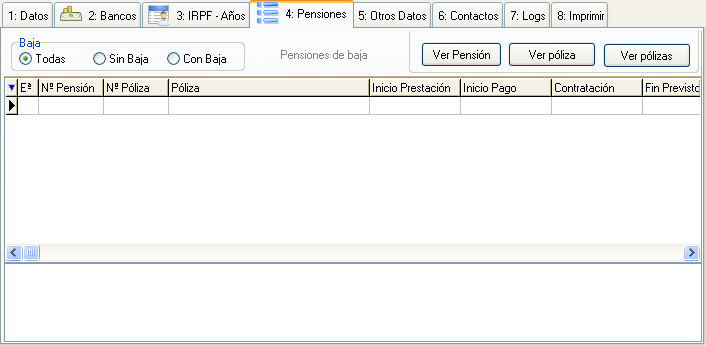

Pensiones asociadas a cliente-beneficiario

En esta pestaña podemos visualizar todas las pensiones o rentas asociadas a ese cliente. También se resaltará visualmente su estado y se permite ir directamente a la misma, así como a la póliza a la que está asociada la pensión.

Fe de vida

Fe de vida

Remesas de peticiones de fe de vida

Para seguir dando las pensiones o rentas hay que gestionar la petición de la fe de vida de forma periódica que la empresa estime conveniente.

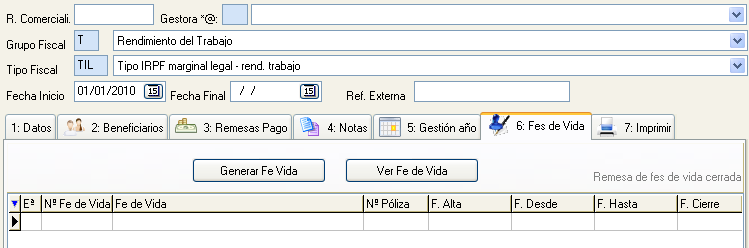

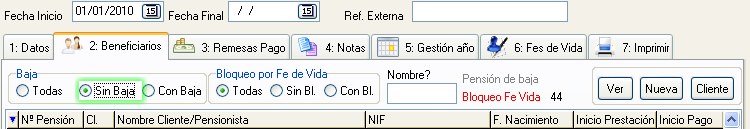

Se crea desde el formulario de la póliza.

Crea una remesa de peticiones de fe de vida con todos los beneficiarios mostrados. Para evitar hacer la petición de fe de vida a pensiones ya dadas de baja se usan los filtros a nivel de beneficiarios. Esto nos permite también hacer peticiones individuales.

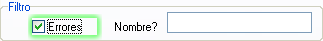

En la remesa de peticiones aparte de imprimir la petición podemos gestionar las respuestas de los beneficiarios. Los filtros nos facilitarán esta gestión.

Bloqueo de pagos por no respuesta

Aparte de las posibles cancelaciones de pensiones por indicaciones de defunciones podemos bloquear los pagos por no respuesta a la petición. Esta marca de bloqueo se establece a nivel de pensión.

A la hora de realizar los pagos, de forma previa, utilizamos los filtros de beneficiarios para excluirlos del pago de pensiones o rentas.

La normalización de los importes no pagados debe hacerse a través de una remesa individual o agrupando varios pagos de forma manual en el pago.

Fiscalidad

Fiscalidad

Modelo 188

Modelo 188

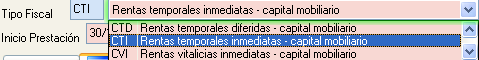

El modelo 188 Rentas o rendimientos del capital mobiliario procedentes de operaciones de capitalización y de contratos de seguro de vida o invalidez será aplicable a aquellas rentas o pensiones dentro del grupo fiscal de Rendimiento de Capital Mobiliario, en todos los tipos fiscales:

- Rentas temporales diferidas - capital mobiliario

- Rentas temporales inmediatas - capital mobiliario

- Rentas vitalicias inmediatas - capital mobiliario

Creación de modelo 188

Creación de modelo 188

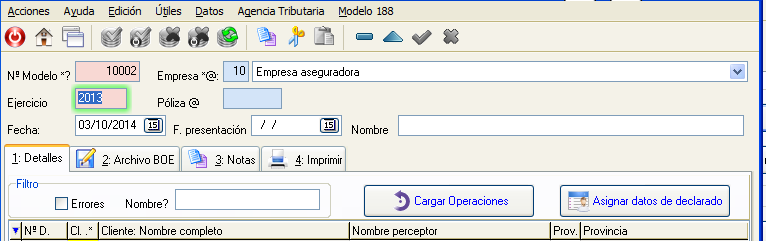

Creación de modelo

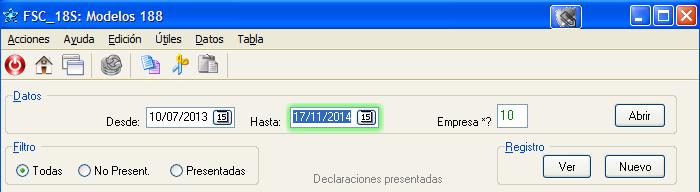

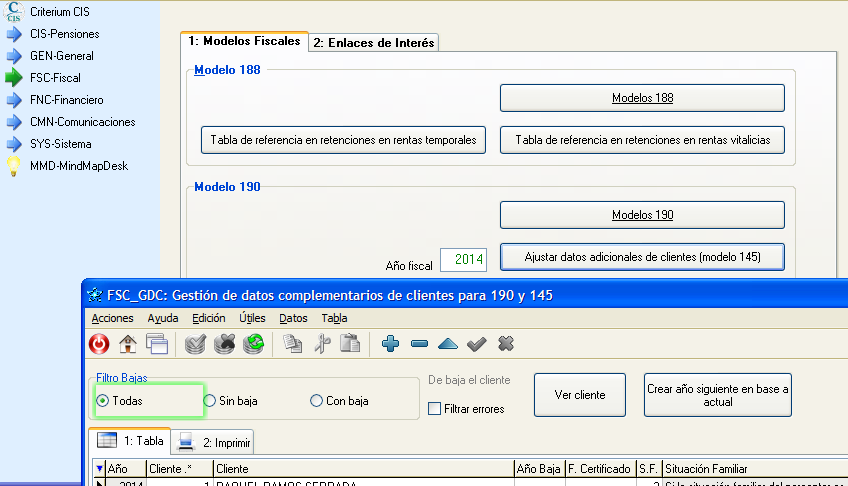

Se crea a través del área FSC-Fiscal -> Modelos 188

Esto abre la relación de modelos 188 existentes y permite la modificación de lo mismos y la creación de nuevos. También podemos filtrar según el estado de presentación.

Nuevo nos crea un modelo.

Es fundamental fijar el ejercicio adecuado del modelo, este dato determina el año de la declaración y el rango de fechas de los que obtener los datos.

Cargar importes

Esta información se carga exclusivamente de las remesas de pago. Los importes fijados a nivel pensión-año tienen solo valor como plantilla a la hora de generar los distintos pagos. Las fechas e importes reales de las rentas y pensiones son solo los fijados en las remesas de pago. Si el pago no se ha realizado a través de Criterium CIS, tendrá que realizar una remesa, aunque no vaya a realizar la operación financiera, para que sea tenida en cuenta a nivel de modelos fiscales.

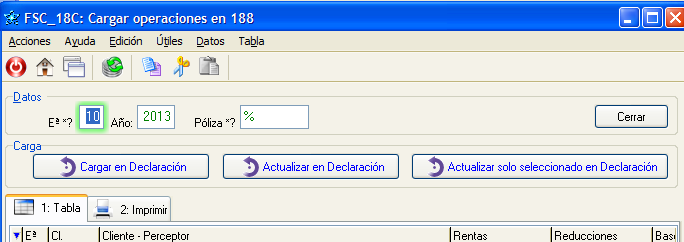

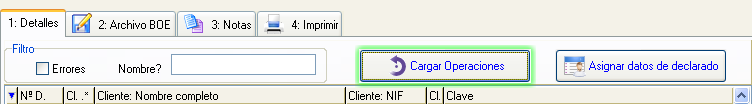

Una vez fijada la cabecera del modelo nos aparece el botón "Cargar Operaciones" que nos permite la incorporación de los datos fiscales del año a declarar. Esto nos muestra un formulario que permite la carga automática de los datos.

Solo tenemos que pulsar al botón de Cargar en Declaración para traspasar los datos. Únicamente se traspasan los códigos de cliente y los importes anuales de RENTAS, BASE de retención, TIPO de retención, RETENCiÓN y REDUCCIONES de la disposición transitoria 4ª (renta exenta).

En caso de querer actualizar una declaración podemos utilizar las opciones que aparecen para ello o borrar de forma previa la misma y volver a crearla. También se puede borrar el detalle de la misma a través de la opción disponible a nivel de rejilla de datos. Esquina azul en rejilla => Borrar registros => Todos.

Cargar datos personales

Una vez obtenidos los importes solo tenemos que cargar los datos del declarado: NIF, NIF de representante fiscal, NOMBRE y PROVINCIA. Se utiliza la opción Asignar datos de declarado. No se cargan junto con los datos económicos para facilitar la posibilidad de actualizar los datos con posterioridad o completar información que nos ha llegado a través de la importación de la declaración mediante archivo BOE.

Importación de archivos BOE de modelo 188

Si fuese necesario puede importar archivos el modelo 188 generados por otros programas. Esto permite complementar los datos gestionados por Criterium CIS.

Los datos se cargan tal cual aparecen en el archivo del modelo, no es necesario completar dichos datos, no obstante puede utilizar la opción Asignar números de cliente faltantes en base a NIF para vincular a un registro de cliente y tener la opción de actualizar los datos personales del declarante.

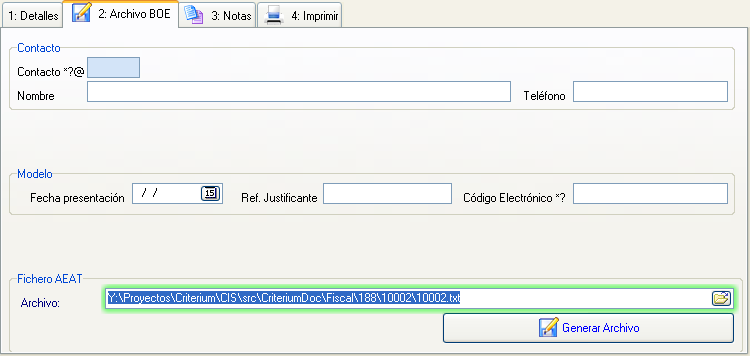

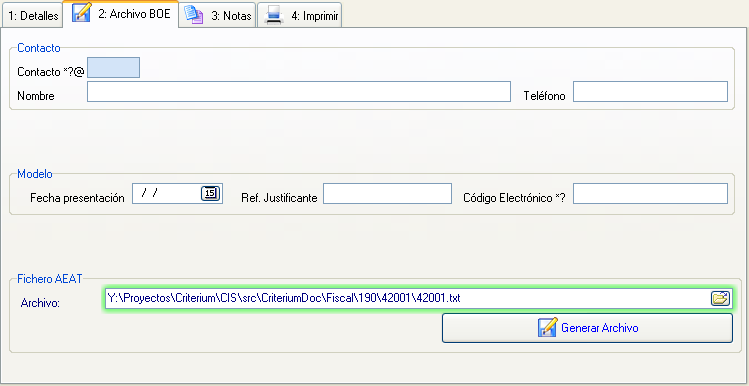

Generar archivo de modelo 188

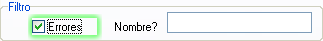

Una vez completados los datos puede comprobar errores utilizando la utilidad específica.

Tras esta comprobación ya puede generar archivo BOE del modelo 188 para su incorporación a Plataforma Informativas y su posterior presentación.

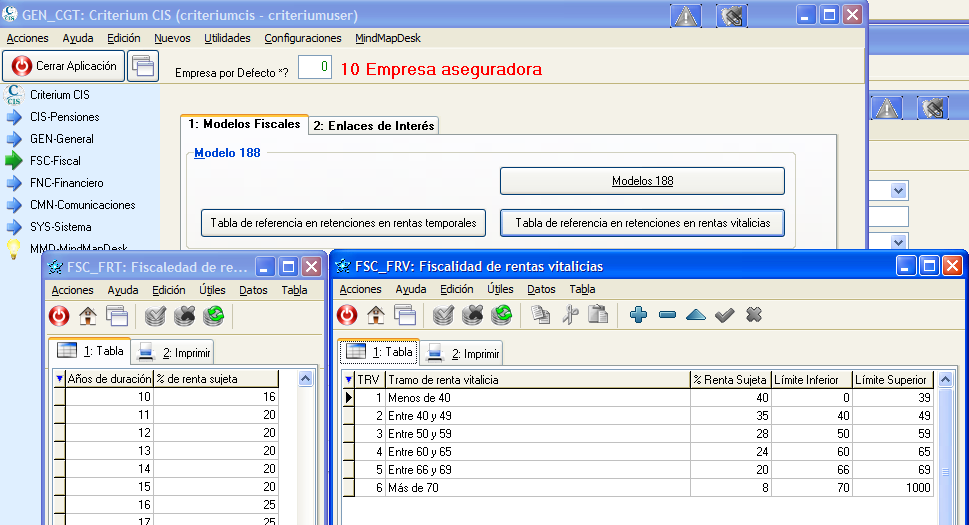

Tablas de referencia para modelo 188

Tablas de referencia para modelo 188

Modelo 190

Modelo 190

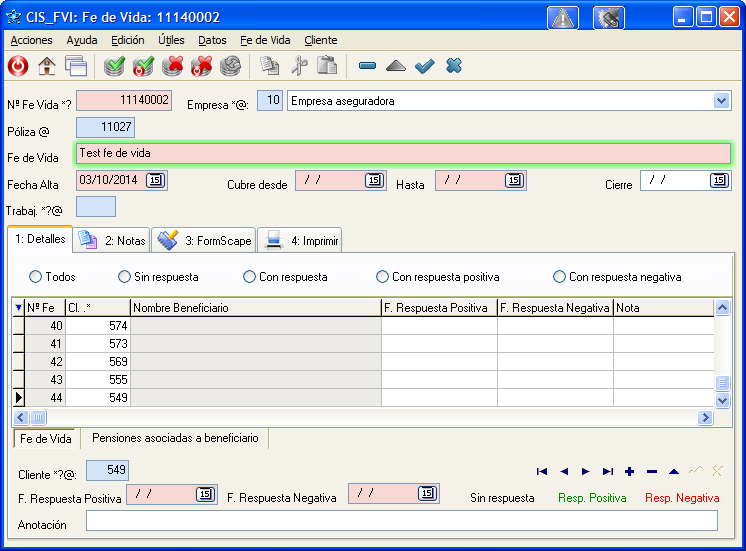

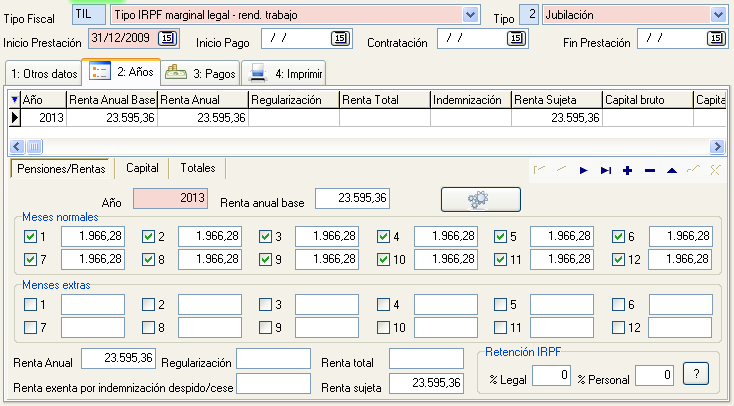

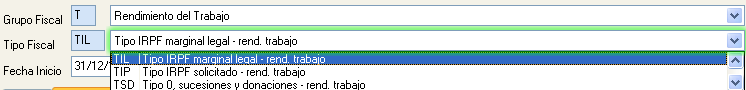

Este modelo será aplicable a aquellas rentas o pensiones dentro del grupo fiscal de Rendimientos del trabajo de los tipos:

- Tipo IRPF marginal legal - rend. trabajo

- Tipo IRPF solicitado - rend. trabajo

El tipo "Tipo 0, sucesiones y donaciones - rend. trabajo" a pesar de que tiene su origen en rendimientos del trabajo, no está sujeto al modelo 190, sino al modelo 347.

Origen de los datos del modelo 190

Origen de los datos del modelo 190

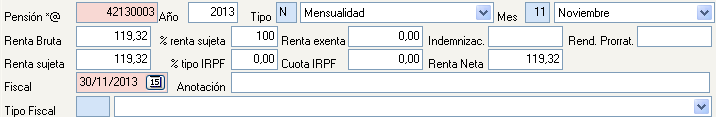

Percepciones de rentas

Esta información se carga exclusivamente de las remesas de pago. Los importes fijados a nivel pensión-año tienen solo valor como plantilla a la hora de generar los distintos pagos. Las fechas e importes reales de las rentas y pensiones son solo los fijados en las remesas de pago. Si el pago no se ha realizado a través de Criterium CIS, tendrá que realizar una remesa, aunque no vaya a realizar la operación financiera, para que sea tenida en cuenta a nivel de modelos fiscales.

Hay dos subclaves posibles.

B02: Percepciones de la clave B distintas de las que deban relacionarse bajo las subclaves 01 y 03. Se obtiene a través del campo de la renta sujeto y cuota de IRPF.

L05: Indemnizaciones por despido o cese del trabajador que estén exentas en virtud de lo establecido en la letra e) del artículo 7 de la Ley del Impuesto y en el artículo 1 del Reglamento. Esta clave es exclusivamente informativa y se obtiene del campo de Indemnizaciones.

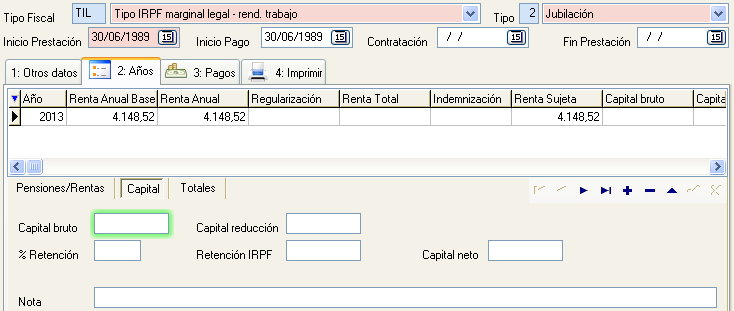

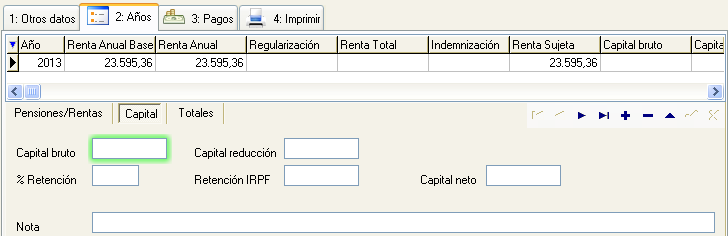

Percepciones de capitales

Esta información se obtiene de la información introducida manualmente en cada año de la pensión o renta.

Criterium CIS no calcula ni procesa los pagos de estos pagos de capital, dicho importe debe ser introducido.

Estas cantidades se incorporan a las rentas con subclave a efectos de modelo 190: "B02: Percepciones de la clave B distintas de las que deban relacionarse bajo las subclaves 01 y 03". En caso de no existen rentas, se crea la subclave con los datos del capital.

Se cargan los valores de:

- Capital bruto: en percepciones dinerarias

- Capital reducción: en reducciones

- Retención IRPF: en retención de percepciones dinerarias

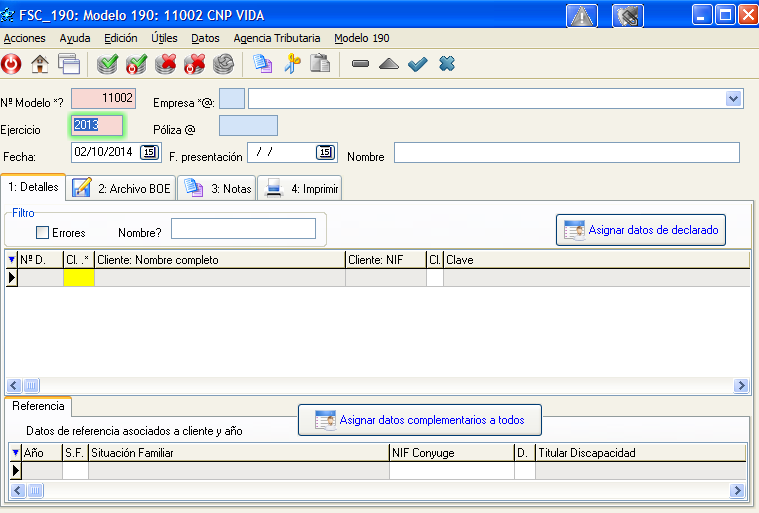

Creación de modelo 190

Creación de modelo 190

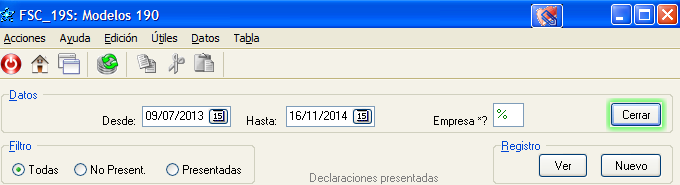

Creación de modelo

Se crea a través del área FSC-Fiscal -> Modelos 190

Esto abre la relación de modelos 190 existentes y permite la modificación de lo mismos y la creación de nuevos. También podemos filtrar según el estado de presentación.

Nuevo nos crea un modelo.

Es fundamental fijar el ejercicio adecuado del modelo, este dato determina el año de la declaración y el rango de fechas de los que obtener los datos.

Cargar importes y claves fiscales

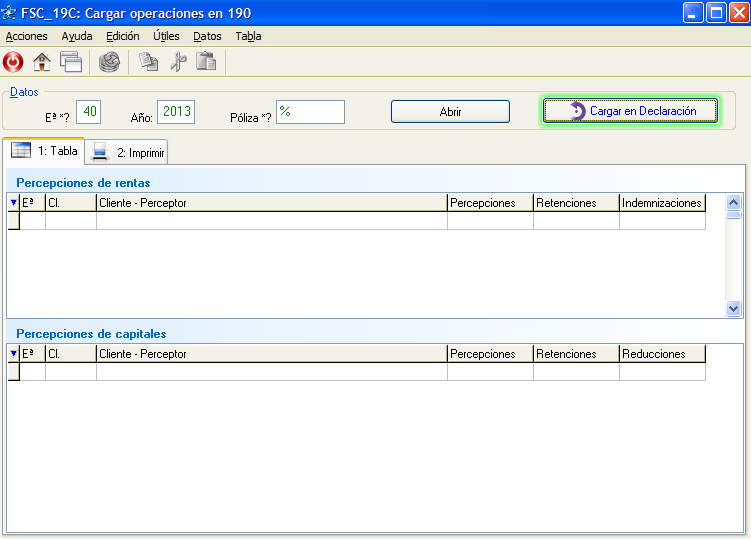

Una vez fijada la cabecera del modelo nos aparece un botón que nos permite la incorporación de los datos fiscales del año a declarar, tanto rentas como pagos de capitales.

Esto nos muestra un formulario que permite la carga automática de los datos.

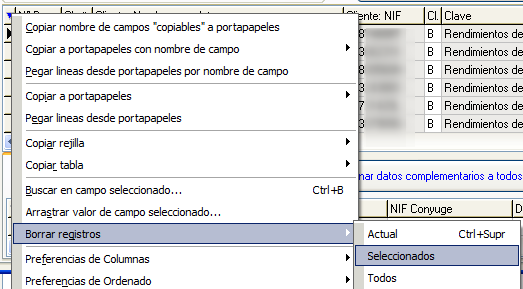

Solo tenemos que pulsar al botón de Cargar en Declaración para traspasar los datos. En caso de querer actualizar una declaración podemos borrar de forma previa la misma y volver a crearla o borrar el detalle de la misma a través de la opción disponible a nivel de rejilla de datos. Esquina azul en rejilla => Borrar registros => Todos.

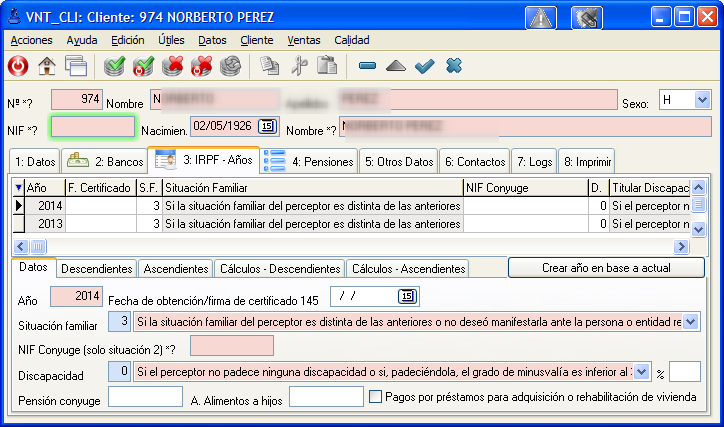

Cargar datos personales y familiares del declarante

Una vez importados creados los registros con los importes percibidos y sus retenciones, se completan los datos de la persona declarada, tanto datos personales como datos familiares.

Datos de declarado

![]()

Se cargan el NIF, NOMBRE, NIF de representante legal y provincia del declarado. Son datos que se obtienen del registro del cliente.

Datos complementarios

![]()

Esta información se obtiene a través de la información fiscal suministrada en el modelo 145. Es información que debe suministrarse y actualizarse anualmente. Cada año tendrá su propia información.

Datos de situación familiar, minusvalía, conyuge, ascendientes, descendientes, etc. Es la información que sirve como base para calcular el tipo de retención a cuenta del IRPF aplicable.

Estos datos adicionales sólo se incluyen en las en las claves y subclaves A, B.01, B.02 y C. Si solo se declaran indemnizaciones, subclave L05, no se incorporarán.

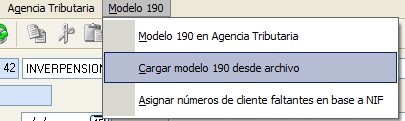

Importación de archivos BOE de modelo 190

Si fuese necesario puede importar archivos el modelo 190 generados por otros programas. Esto permite complementar los datos gestionados por Criterium CIS con otros, por ejemplo los de programas de nóminas que gestionan trabajadores y profesionales sujetos a retención.

Los datos se cargan tal cual aparecen en el archivo del modelo, no es necesario completar dichos datos, no obstante puede utilizar la opción Asignar números de cliente faltantes en base a NIF para vincular a un registro de cliente y tener la opción de actualizar los datos personales y complementarios del declarante.

Generar archivo de modelo 190

Una vez completados los datos puede comprobar errores utilizando la utilidad específica.

![]()

Tras esta comprobación ya puede generar archivo BOE del modelo 190 para su incorporación a Plataforma Informativas y su posterior presentación.

Retenciónes a cuenta de IRPF

Retenciónes a cuenta de IRPF

Los tipos de retención a cuenta del IRPF por la percepciones por Rendimientos del trabajo se obtienen en base al modelo 145 dónde se obtienen anualmente los datos personales y familiares del declarante, que junto con el importe a cobrar previsto determinan dicho porcentaje.

Datos financieros

Importes previstos

El importe de las cantidades a percibir se agrega a nivel de empresa para todas aquellas rentas o pensiones asociadas al beneficiario. Estos importes son la base de los pagos periódicos pero también fundamentales para la estimación del tipo de retención a cuenta del IRPF.

También se tienen en cuenta los datos de cobro de capital previsto.

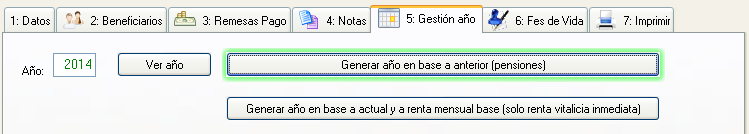

Generar siguiente año

Estos datos se establecen por años. Para facilitar la carga de la información, se puede crear el siguiente año en base al anterior.

Datos personales y familiares

Se tienen que establecer los datos personales y familiares del beneficiario en su ficha de cliente.

Para facilitar el mantenimiento anual de estos datos, se pueden copiar los datos de un ejercicio al siguiente. De esta forma solo sería necesario actualizar aquellos casos en que el modelo 145 indique información distinta a la del año anterior.

Calculo de tipo de retención a cuenta de IRPF

Una tenemos los datos personales y financieros del año podemos calcular el tipo de retención. En la pensión o renta hay campos para fijar la misma y una opción para su cálculo automatizado.

![]()

Se nos muestra una ventana donde aparecen todas las rentas asociadas a ese cliente y empresa pagadora, sus datos personales y familiares y se calcula un tipo según los procedimientos establecidos por la AEAT.

Siempre podemos cotejar el cálculo de Criterium CIS con el programa de cálculo en la web de la AEAT. Para ello generamos un archivo XML que cargaremos en la web de la AEAT.

Se puede establecer ajustar un tipo de retención usando % Personal en lugar del legal. Sin embargo no se tendrá en cuenta salvo que expresamente fijemos un tipo fiscal TIP Tipo IRPF solicitado - rend. trabajo.

Modelo 347

Modelo 347

Creación de modelo 347

Creación de modelo 347

Creación de modelo

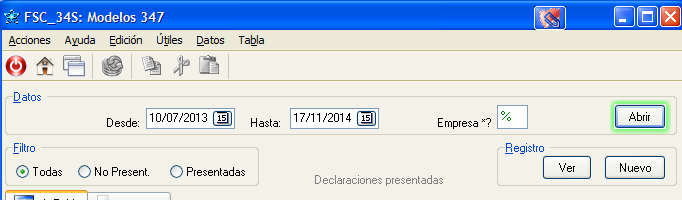

Se crea a través del área FSC-Fiscal -> Modelos 347

Esto abre la relación de modelos 347 existentes y permite la modificación de lo mismos y la creación de nuevos. También podemos filtrar según el estado de presentación.

Nuevo nos crea un modelo.

Es fundamental fijar el ejercicio adecuado del modelo, este dato determina el año de la declaración y el rango de fechas de los que obtener los datos.

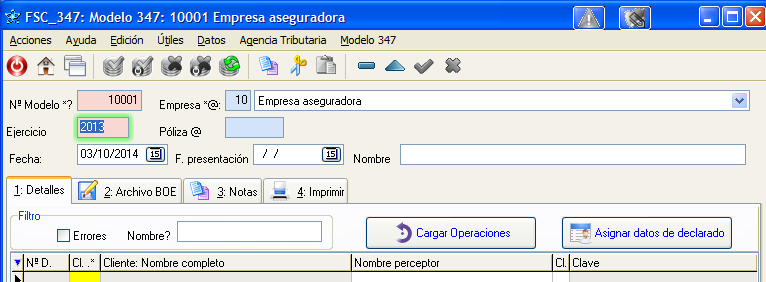

Cargar importes

Esta información se carga exclusivamente de las remesas de pago. Los importes fijados a nivel pensión-año tienen solo valor como plantilla a la hora de generar los distintos pagos. Las fechas e importes reales de las rentas y pensiones son solo los fijados en las remesas de pago. Si el pago no se ha realizado a través de Criterium CIS, tendrá que realizar una remesa, aunque no vaya a realizar la operación financiera, para que sea tenida en cuenta a nivel de modelos fiscales.

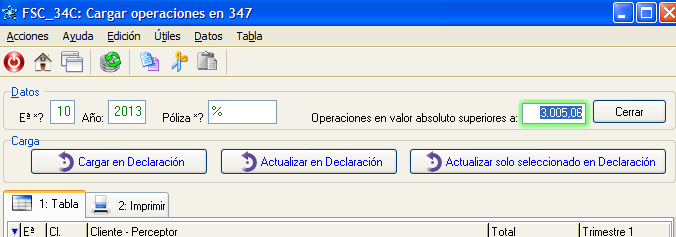

Una vez fijada la cabecera del modelo nos aparece el botón "Cargar Operaciones" que nos permite la incorporación de los datos fiscales del año a declarar. Esto nos muestra un formulario que permite la carga automática de los datos.

Solo tenemos que pulsar al botón de Cargar en Declaración para traspasar los datos. Únicamente se traspasan los códigos de cliente y los importes anuales y trimestrales de las percepciones.

En caso de querer actualizar una declaración podemos utilizar las opciones que aparecen para ello o borrar de forma previa la misma y volver a crearla. También se puede borrar el detalle de la misma a través de la opción disponible a nivel de rejilla de datos. Esquina azul en rejilla => Borrar registros => Todos.

Cargar datos personales

Una vez obtenidos los importes solo tenemos que cargar los datos del declarado: NIF, NIF de representante fiscal, NOMBRE, PROVINCIA y PAIS. Se utiliza la opción Asignar datos de declarado. No se cargan junto con los datos económicos para facilitar la posibilidad de actualizar los datos con posterioridad o completar información que nos ha llegado a través de la importación de la declaración mediante archivo BOE.

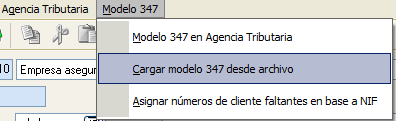

Importación de archivos BOE de modelo 347

Si fuese necesario puede importar archivos el modelo 347 generados por otros programas. Esto permite complementar los datos gestionados por Criterium CIS.

Los datos se cargan tal cual aparecen en el archivo del modelo, no es necesario completar dichos datos, no obstante puede utilizar la opción Asignar números de cliente faltantes en base a NIF para vincular a un registro de cliente y tener la opción de actualizar los datos personales del declarante.

Generar archivo de modelo 347

Una vez completados los datos puede comprobar errores utilizando la utilidad específica.

Tras esta comprobación ya puede generar archivo BOE del modelo 347 para su incorporación a Plataforma Informativas y su posterior presentación.

Pólizas de pensiones y rentas

Pólizas de pensiones y rentas

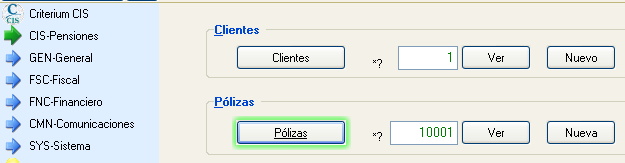

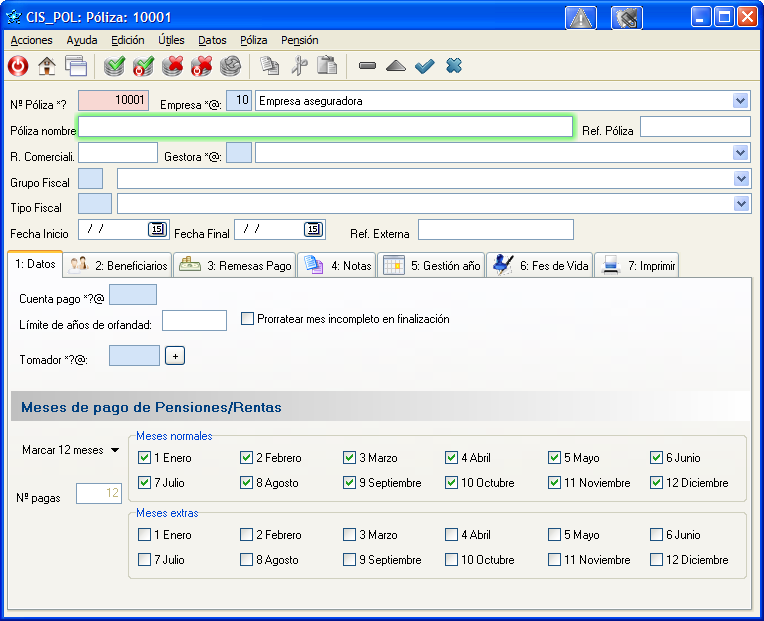

Antes de empezar a crear pensiones asociados a un cliente/beneficiario tenemos que crear un póliza que nos permite agrupar las pensiones y determinar una sería de datos asociados a las mismas.

La empresa a la que está asignada la póliza será la declarante fiscal de los pagos asociados. También puede asignarse una gestora.

Aparte del código auto-numérico que el programa va asignando a cada póliza se puede asignar una referencia de póliza y otra externa que pueden ser usadas para identificar y localizar las distintas pólizas.

Es conveniente que designemos la cuenta bancaria que será utilizada a la hora de generar las remesas de pago mediante transferencia bancaria.

A nivel de póliza también pueden asignarse el número de meses que se pagan. Hay que entender esos datos como simples referencias, en el momento de crear las pensiones individuales pueden cambiarse a nivel de beneficiario.

Este formulario será fundamental ya que será utilizado como base para varios procesos importantes que serán vistos posteriormente: emisión de pagos mensuales, actualización anuales de rentas y pensiones y solicitudes de fes de vida. En su momento serán vistos todos estos procesos.